不動産投資で資産を守る仕組み|インフレに強く安定した家賃収入で将来を防衛する

目次

- 不動産投資が“守り”の資産になる理由

- 1億円アパートの実例データ

- 生活費とキャッシュ管理の考え方

- 潜在的キャッシュフローと純資産の増加

- インフレと借金の関係:価値は上がり負債は減る

- 攻めと守りのバランスで資産を最適化

不動産投資が“守り”の資産になる理由

インデックス投資が資産を増やす「攻め」の手法だとすれば、不動産投資は「資産を守る守り」の投資です。家賃収入は景気変動に強く、長期で安定した収益源を生み出します。

1億円アパートの実例データ

- 物件価格:1億円

- 自己資金(諸経費含む):1,000万円

- 融資:9,500万円(35年・金利2.3%)

- 家賃収入:月58万円(年間700万円)

- 支出(返済+管理費+修繕費):月46万円

- 手残りキャッシュフロー:月12万円(年間約150万円)

生活費とキャッシュ管理の考え方

給与手取りが月70万円、不動産の手残り12万円を加えると世帯収入は月82万円になります。生活費を月30万円に抑えることで、毎月52万円の余剰資金が生まれます。

このうち一部は再投資へ、一部は突発的な修繕・空室リスクに備えて現金として確保。キャッシュを残すことで、安定性の高い運用が可能になります。

潜在的キャッシュフローと純資産の増加

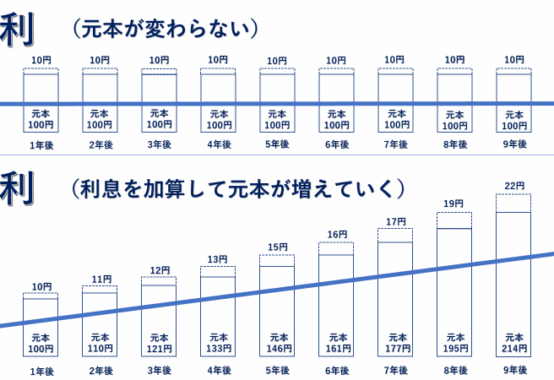

実際の手残りは月12万円ですが、返済の中には元本の返済が含まれています。年間150万円のキャッシュフローに加えて、ローン元本が年間約150万円減れば、それがそのまま純資産の増加につながります。

つまり、見えない“潜在的キャッシュフロー”が毎年積み上がっているということです。

インフレと借金の関係:価値は上がり負債は減る

インフレが進むと、不動産価格や家賃は上昇します。一方で、借金(ローン)は名目上インフレしません。

- 不動産の価値:インフレで上昇

- 家賃収入:物価上昇とともに上昇

- 借入金(例:9,500万円):インフレしない → 実質負担が軽くなる

時間が経つほど、資産は増え、負債の実質価値は減少していく構造。これが不動産投資が“インフレに強い”と言われる理由です。

攻めと守りのバランスで資産を最適化

株式や投資信託で資産を増やし、不動産で資産を守る。両方の仕組みを持つことで、経済変動に強い家計を作ることができます。

給与に頼らない仕組みを作り、資産を守る。それが、不動産投資の本当の価値です。

会社員として働きながら、長期・分散・低コストを基本としたインデックス投資と安定した家賃収入を生む不動産投資を実践し、金融資産1億円を40代で達成。 培った知識と経験をもとに、**販売をしないFP**として活動し、「誰でも経済的自由を目指せる時代」を作ることを目標とします。