年収700万円以上・金融資産1,500万円以上の夫婦が狙える

オリックス銀行を活用した1億円不動産投資シミュレーション(35年返済)

共働きで世帯年収1,500万円、金融資産1,500万円を持つ夫婦が、

オリックス銀行の融資制度を活用して1億円規模の不動産投資を行うシミュレーションを紹介します。

インデックス投資に加えて「安定収入と資産形成を両立する不動産投資」の実例として、現実的な資産戦略を見ていきましょう。

■ オリックス銀行の融資条件(概要)

- 前年度年収:700万円以上

- 勤続年数:3年以上が目安

- 借入期間:最長35年

- 金利:年2.3%前後(変動・固定いずれも選択可)

- 対象:会社員・公務員・医師・士業など安定属性が中心

オリックス銀行は、安定した職業・高収入層を対象にした不動産投資ローンで知られています。

融資スピードと審査精度のバランスに優れ、共働き世帯には特に相性が良い銀行です。

■ 借入可能額の目安式

借入可能額 = (年収 × 10) − 既存借入額

世帯年収1,500万円の場合、理論上の借入目安は約1億5,000万円。

実際の審査では1億円〜1.2億円程度が現実的なラインになります。

■ シミュレーション条件

| 項目 | 内容 |

|---|---|

| 世帯年収 | 1,500万円(夫700・妻800) |

| 金融資産 | 1,500万円(頭金1,000万円) |

| 物件価格 | 1億円(表面利回り7%) |

| 融資金額 | 1億円 |

| 金利 | 2.3%固定 |

| 返済期間 | 35年 |

この条件で1億円規模の不動産を取得した場合の収支シミュレーションを以下に示します。

■ 年間収支イメージ

| 項目 | 金額 | 備考 |

|---|---|---|

| 家賃収入 | 700万円 | 表面利回り7% |

| 年間返済額 | 約466万円 | 35年ローン(2.3%) |

| 管理・修繕・税 | 約110万円 | 家賃の15%想定 |

| 年間キャッシュフロー | 約120万円 | 手残りベース |

実質的には、毎月約10万円の副収入が得られる計算です。

■ 期待できる成果

- 年間CF+120万円(副収入として安定的)

- 不動産評価額1億円 → 将来的な純資産上昇

- 減価償却による節税効果で可処分所得UP

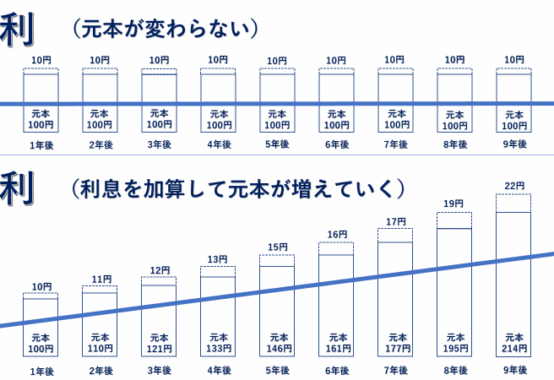

- インデックス投資との併用で「複利×レバレッジ」効果を最大化

金融資産で「増やし」、不動産で「守る」── これが再現性の高い資産形成の黄金バランスです。

■ 注意事項

上記はあくまで概算シミュレーションです。

実際の金利・融資条件・諸経費により結果は異なります。

また、審査結果は個人属性(勤務先・勤続年数・自己資金・物件収益性)によって変動します。

■ まとめ

世帯年収1,500万円・金融資産1,500万円の共働き夫婦であれば、

オリックス銀行の融資を活用して1億円規模の不動産投資を十分に実現可能です。

インデックス投資で資産を「育て」、不動産で資産を「守る」。

給与所得に依存しない資産所得の柱を持つことが、

次世代のファミリー世帯にとっての新しいスタンダードです。

会社員として働きながら、長期・分散・低コストを基本としたインデックス投資と安定した家賃収入を生む不動産投資を実践し、金融資産1億円を40代で達成。 培った知識と経験をもとに、**販売をしないFP**として活動し、「誰でも経済的自由を目指せる時代」を作ることを目標とします。