世帯年収1500万円パワーカップルが「家族の未来資産1億円」を築く再現性ある戦略

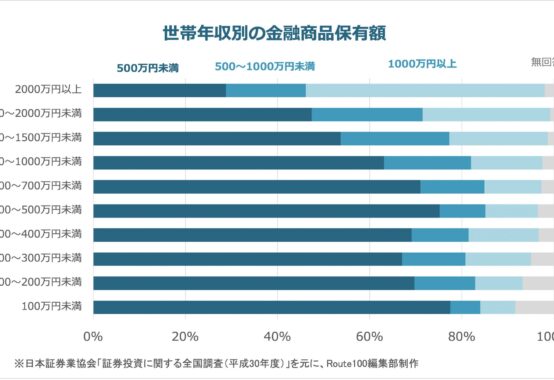

世帯年収1,500万円は日本の上位5%。

しかし実際には、生活コスト・教育費・住宅ローンの増加で貯蓄率が低下し、

「高収入なのにお金が残らない」家庭も少なくありません。

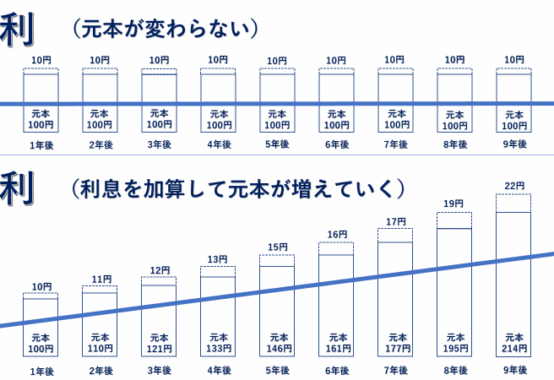

資産形成に必要なのは「収入」ではなく、お金が自動で増える仕組みです。

■ ステップ①:生活コストを固定化、投資を自動化

まずは生活費を一定に保ち、残りを自動で投資に回す仕組みを整えましょう。

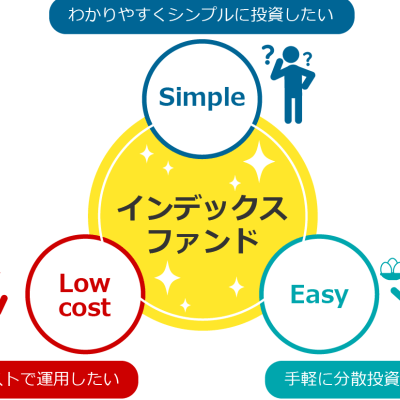

- つみたてNISA・iDeCoの上限活用

- インデックスファンド(S&P500/オルカン)積立設定

- ボーナス時の追加投資

- 住宅ローン・保険などの固定費見直し

これにより、年間900万円を投資に回せれば、

11年で1億円の資産を築くことができます。

「収入を増やすより、仕組みを作る」──これが最も再現性のある戦略です。

■ ステップ②:金融資産5000万円を達成したら「不動産投資」へ

インデックス投資で金融資産が5,000万円に達したら、

そのうち1,000万円を自己資金にして不動産投資を開始します。

| 項目 | 内容 |

|---|---|

| 物件価格 | 1億円(木造 or RCアパート) |

| 自己資金 | 1,000万円 |

| 借入金 | 9,000万円 |

| 表面利回り | 約7% |

| 年間キャッシュフロー | 約150万円 |

これにより、給与収入+配当・分配金+家賃収入の

「三本柱の収入構造」が完成します。

■ ステップ③:不動産で「相続・税務」も最適化

不動産は単なる収入源ではなく、資産圧縮・相続対策・節税効果も期待できます。

また、融資を活用することで、インデックス投資にはないレバレッジによる資産拡大が可能です。

「守りながら増やす」──これが金融資産から不動産資産へ移行する本質です。

■ 50歳で目指す姿:家族の時間と経済的自由の両立

20代後半〜30代からこの戦略を実践すれば、

50歳時点で“経済的自由+家族のゆとり”を実現できます。

| 資産区分 | 金額 |

|---|---|

| 金融資産 | 1.5億円 |

| 不動産資産 | 7億円(借入6億円) |

| 純資産 | 2.5億円 |

| 年間キャッシュフロー | 約1,000万円 |

つまり、「働かなくても暮らせる仕組み」を家族で築くことができるのです。

■ 結論:「教育・生活・老後」すべてに強い家族をつくる投資戦略

パワーカップルの最大の強みは、安定した収入と行動力にあります。

それを最大限に活かすには、次の3つを柱にした戦略が有効です。

✅ つみたてNISA・iDeCoで“育てる”

✅ 不動産投資で“加速・守る”

✅ 時間と心の余裕を“家族に還元する”

この3本柱を軸に、

「高収入 × 共働き × 投資 × 家族」という、

最も再現性の高い資産形成モデルを確立できます。

お金を増やすことが目的ではなく、

家族全員が笑顔で生きるための土台を築くこと。

それこそが、共働きパワーカップルが目指すべき“資産家の形”です。

会社員として働きながら、長期・分散・低コストを基本としたインデックス投資と安定した家賃収入を生む不動産投資を実践し、金融資産1億円を40代で達成。 培った知識と経験をもとに、**販売をしないFP**として活動し、「誰でも経済的自由を目指せる時代」を作ることを目標とします。